BẢN TIN-KIẾN THỨC

Thống kê truy cập

- Đang truy cập: 1

- Trong ngày: 17

- Hôm qua: 187

- Tổng truy cập: 117502

- Truy cập nhiều nhất: 659

Nội dung buổi phỏng vấn: Trường hợp được Miễn kê khai và miễn lập hồ sơ trong giao dịch liên kết

- Phóng viên: Xin chào ông, như đã có lịch hẹn với ông qua email, hôm nay chúng tôi lại đến thăm Văn phòng của ông và xin được trực tiếp phỏng vấn ngắn với ông một câu hỏi được nhiều độc giả nhờ tôi chuyển đến ông. Xin ông vui lòng nhận lời.

- Nhà tư vấn: Vâng, tôi lúc nào cũng sẵn sàng tiếp bạn, Xin bạn hãy cho tôi biết câu hỏi của bạn là gì?

- Phóng viên: Vâng thưa ông, câu hỏi là thế này : “Trường hợp người nộp thuế tự xác định mình thuộc đối tượng được miễn kê khai, miễn lập Hồ sơ xác định giá giao dịch liên kết thì họ phải làm như thế nào cho đúng quy định?”

- Nhà tư vấn: Vâng, tôi xin được trả lời câu hỏi này như sau:

Trước tiên, tôi xin lưu ý các bạn rằng, trong kỳ tính thuế, người nộp thuế đã xác định mình có phát sinh giao dịch liên kết, thì trong bất cứ trường hợp nào cũng phải có trách nhiệm kê khai về giao dịch liên kết, tùy theo mức độ giao dịch liên kết của mình mà sẽ kê khai toàn bộ các hồ sơ theo quy định hoặc kê khai chỉ một vài hồ sơ mà quy định luật hiện hành cho phép.

Trường hợp người nộp thuế tự xác định mình thuộc trường hợp được miễn kê khai, miễn lập Hồ sơ xác định giá giao dịch liên kết thì cần phân biệt 2 trường hợp sau đây:

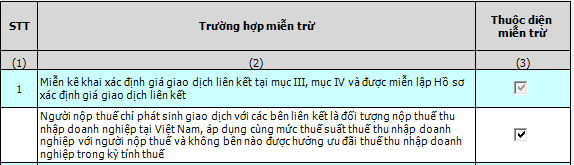

Nếu người nộp thuế thuộc trường hợp:

Người nộp thuế chỉ phát sinh giao dịch với các bên liên kết là đối tượng nộp thuế thu nhập doanh nghiệp tại Việt Nam, áp dụng cùng mức thuế suất thuế thu nhập doanh nghiệp với người nộp thuế và không bên nào được hưởng ưu đãi thuế thu nhập doanh nghiệp trong kỳ tính thuế

==> Thì tại phụ lục “GDLK NĐ132 01” của phần mềm hỗ trợ kê khai thuế, bạn tích chọn vào các ô hình vuông nhỏ ở Cột “thuộc diện miễn trừ” như hình dưới đây:

Hình 2

Vì đây là trường hợp được miễn Mục 3, mục 4 Phụ lục 1 ban hành kèm theo Nghị định này, khi đó, Mục 3, mục 4 của phần mềm hỗ trợ kê khai không còn nằm phía dưới, như vậy, người nộp thuế chỉ kê khai đến đây xem như kết thúc hồ sơ kê khai thuế về giao dịch liên kết. Bạn hãy xem hình dưới đây:

Hình 3

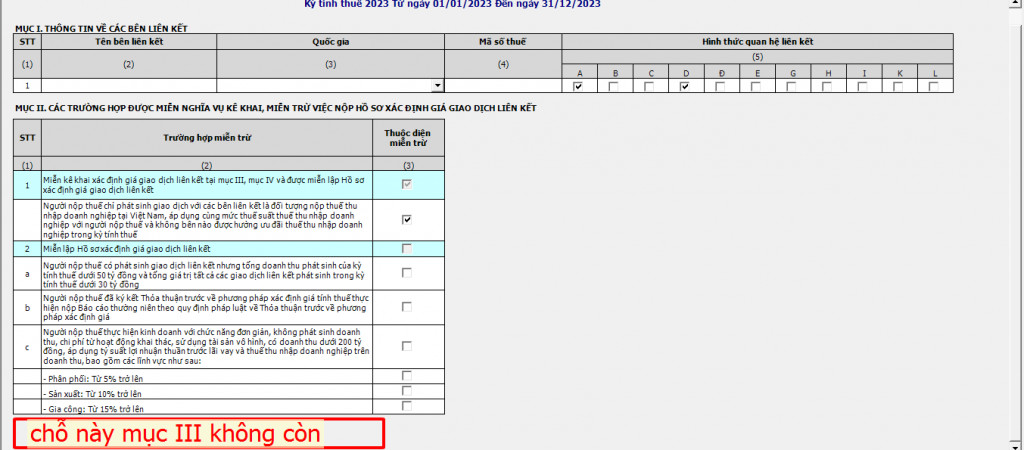

Nếu người nộp thuế thuộc trường hợp:

a) Người nộp thuế có phát sinh giao dịch liên kết nhưng tổng doanh thu phát sinh của kỳ tính thuế dưới 50 tỷ đồng và tổng giá trị tất cả các giao dịch liên kết phát sinh trong kỳ tính thuế dưới 30 tỷ đồng

b) Người nộp thuế đã ký kết Thỏa thuận trước về phương pháp xác định giá tính thuế thực hiện nộp Báo cáo thường niên theo quy định pháp luật về Thỏa thuận trước về phương pháp xác định giá tính thuế

c) Người nộp thuế thực hiện kinh doanh với chức năng đơn giản, không phát sinh doanh thu, chi phí từ hoạt động khai thác, sử dụng tài sản vô hình, có doanh thu dưới 200 tỷ đồng, áp dụng tỷ suất lợi nhuận thuần trước lãi vay và thuế thu nhập doanh nghiệp trên doanh thu, bao gồm các lĩnh vực như sau:

+ Phân phối: Từ 5% trở lên

+ Sản xuất: Từ 10% trở lên

+ Gia công: Từ 15% trở lên

Thì tại phụ lục “GDLK NĐ132 01” của phần mềm hỗ trợ kê khai thuế, tùy vào từng trường hợp của mình, bạn tích chọn vào các ô hình vuông nhỏ ở Cột “thuộc diện miễn trừ” như hình dưới đây:

Hình 4

Vì đây, là trường hợp Miễn lập Hồ sơ xác định giá giao dịch liên kết, do vậy, người nộp thuế vẫn phải kê khai các Mục 3 và Mục 4 Phụ lục 1. Hồ sơ xác định giá giao dịch liên kết theo Nghị định này được báo cáo trình bày theo các nội dung của những phụ lục đính kèm theo Nghị định này gồm:

* PHỤ LỤC 2 (Kèm theo Nghị định số 132/2020/NĐ-CP ngày 05 tháng 11 năm 2020 của Chính phủ), với tên gọi : DANH MỤC CÁC THÔNG TIN, TÀI LIỆU CẦN CUNG CẤP TẠI HỒ SƠ QUỐC GIA

* PHỤ LỤC 3 (Kèm theo Nghị định số 132/2020/NĐ-CP ngày 05 tháng 11 năm 2020 của Chính phủ), với tên gọi : DANH MỤC CÁC THÔNG TIN, TÀI LIỆU CẦN CUNG CẤP TẠI HỒ SƠ TOÀN CẦU

* PHỤ LỤC 4 (Kèm theo Nghị định số 132/2020/NĐ-CP ngày 05 tháng 11 năm 2020 của Chính phủ), với tên gọi : KÊ KHAI THÔNG TIN BÁO CÁO LỢI NHUẬN LIÊN QUỐC GIA

- Phóng viên: Vâng cám ơn ông, tôi lại vừa nhận được câu hỏi tiếp theo nhưng có cùng vấn đề với câu hỏi vừa rồi, tôi xin được phép nêu lên cho ông được không ạ?

- Nhà tư vấn: Tôi rất vui khi được tiếp tục câu chuyện với bạn

- Phóng viên: Có một bạn đọc xin được hỏi, trường hợp người nộp thuế thuộc diện được miễn Mục 3, mục 4 Phụ lục 1 ban hành kèm theo Nghị định này, và được hướng dẫn như ông vừa nêu trên đây, tuy nhiên, tại Điều 19, khoản 3 Nghị định này có quy định:

3. Người nộp thuế thuộc trường hợp được miễn kê khai, miễn lập Hồ sơ xác định giá giao dịch liên kết theo quy định tại khoản 1, khoản 2 Điều này, việc xác định tổng chi phí lãi vay được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp của doanh nghiệp có giao dịch liên kết được thực hiện theo quy định tại khoản 3 Điều 16 Nghị định này.

Với quy định này, chúng tôi nhận thấy rằng tại Điều 16 khoản 3, điểm a, của Nghị định này lại quy định:

3. Tổng chi phí lãi vay được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp đối với doanh nghiệp có giao dịch liên kết:

a) Tổng chi phí lãi vay sau khi trừ lãi tiền gửi và lãi cho vay phát sinh trong kỳ của người nộp thuế được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp không vượt quá 30% của tổng lợi nhuận thuần từ hoạt động kinh doanh trong kỳ cộng chi phí lãi vay sau khi trừ lãi tiền gửi và lãi cho vay phát sinh trong kỳ cộng chi phí khấu hao phát sinh trong kỳ của người nộp thuế;

Như vậy, phải chăng, mặc dù miễn kê khai Mục 3, mục 4, nhưng cuối cùng lại phải vẫn kê khai và bị khống chế chi phí lãi vay, đó là:

a) Tổng chi phí lãi vay sau khi trừ lãi tiền gửi và lãi cho vay phát sinh trong kỳ của người nộp thuế được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp không vượt quá 30% của tổng lợi nhuận thuần từ hoạt động kinh doanh trong kỳ cộng chi phí lãi vay sau khi trừ lãi tiền gửi và lãi cho vay phát sinh trong kỳ cộng chi phí khấu hao phát sinh trong kỳ của người nộp thuế;

- Phóng viên: Xin ông có thể giải thích cách đặt vấn đề này ?

Hình 5

- Nhà tư vấn: Vâng rất vui khi được tiếp tục cho câu hỏi của bạn,

Thưa quý độc giả, trước hết tôi xin lưu ý rằng, bất cứ một văn bản quy phạm pháp luật nào khi được trình bày đều phải tuân thủ các quy định của Luật ban hành văn bản, ở đây, tôi muốn nhắc lại rằng, tại Nhị định chính phủ số: 34/2016/NĐ-CP, Điều 68, Khoản 1, điểm b, có quy định

Điều 68. Trình bày bố cục của văn bản

1. Việc sắp xếp các quy định về cùng một vấn đề trong phần, chương, mục, tiểu mục phải bảo đảm nguyên tắc:

b) Quy định về nội dung được trình bày trước quy định về thủ tục;

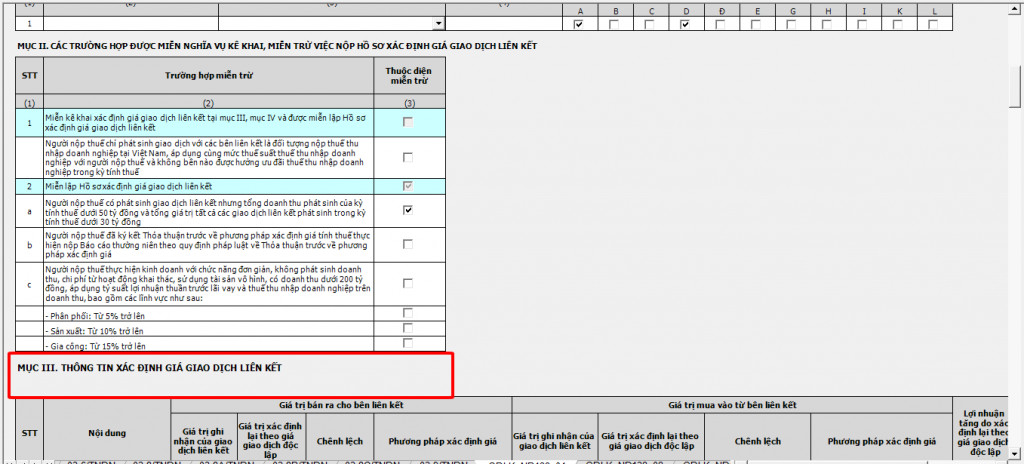

Vì vậy, quay trở lại câu chuyện của bạn, tôi thấy rằng, tại khoản 3 Điều 16 Nghị định này, bạn hãy để ý đến điểm d có quy định về thủ tục sau:

d) Người nộp thuế kê khai tỷ lệ chi phí lãi vay trong kỳ tính thuế theo Phụ lục I ban hành kèm theo Nghị định này.”

Hình 6

Qua đây, có phải câu chuyện được quy về buộc bạn phải tuân thủ kê khai nó tại Phụ lục 1, và môi chuyện như tôi đã hướng dẫn như trên.

Nhân đây, tôi cũng muốn làm rõ một nội dung mà rất nhiều bạn đã hỏi tôi đó là, trường hợp doanh nghiệp của bạn trong kỳ có phát sinh vay ngân hàng (ngắn hạn, trung hạn, dài hạn) nhưng thỏa điều kiện xác định là các bên có quan hệ liên kết và có giao dịch liên kết. Mặc dù, doanh nghiệp bạn và phía ngân hàng không có bất cứ một mối quan hệ pháp lý nào cả, hoặc doanh nghiệp của bạn không bị ngân hàng chỉ định thành viên ban lãnh đạo điều hành hoặc nắm quyền kiểm soát với điều kiện số lượng các thành viên được ngân hàng chỉ định chiếm trên 50% tổng số thành viên ban lãnh đạo điều hành hoặc nắm quyền kiểm soát của doanh nghiệp bạn; hoặc chịu sự chi phối nào khác.

Vì vậy, ở trường hợp này, nhiều bạn đã phải kê khai giao dịch liên kết, đến đây, cũng có thể các bạn xem xét bạn có phải thuộc diện được miễn các mục 3 và 4 như nói trên đây hay không ?

Để làm rõ vấn đề này,tôi muốn đưa ra tính nguyên tắc xuyên suốt phản ánh đúng bản chất của vấn đề giao dịch liên kêt, tại Điều 3, khoản 25, của Luật quản lý thuế số: 38/2019/QH14, có nêu:

25. Nguyên tắc bản chất hoạt động, giao dịch quyết định nghĩa vụ thuế

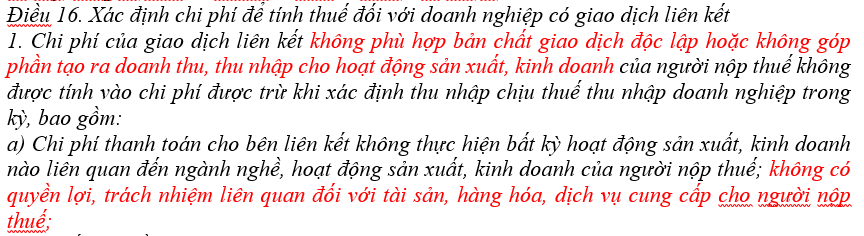

Vì vậy, cũng tại Điều 16 Khoản 1, điểm a, điểm b có nêu rõ:

Điều 16. Xác định chi phí để tính thuế đối với doanh nghiệp có giao dịch liên kết

1. Chi phí của giao dịch liên kết không phù hợp bản chất giao dịch độc lập hoặc không góp phần tạo ra doanh thu, thu nhập cho hoạt động sản xuất, kinh doanh của người nộp thuế không được tính vào chi phí được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp trong kỳ, bao gồm:

a) Chi phí thanh toán cho bên liên kết không thực hiện bất kỳ hoạt động sản xuất, kinh doanh nào liên quan đến ngành nghề, hoạt động sản xuất, kinh doanh của người nộp thuế; không có quyền lợi, trách nhiệm liên quan đối với tài sản, hàng hóa, dịch vụ cung cấp cho người nộp thuế;

Tôi muốn nói rằng, ngân hàng đang cho doanh nghiệp bạn vay, rõ ràng việc cho doanh nghiệp bạn vay là chắc chắn góp phần tạo ra doanh thu (nếu không muốn nói tạo ra doanh thu chủ lực), hoặc thu nhập cho hoạt động kinh doanh chính thống của đơn vị bạn, hơn nữa, rõ là họ (tức ngân hàng) có quyền lợi, trách nhiệm liên quan đối với tài sản, hàng hóa, dịch vụ cung cấp cho người nộp thuế;

Từ quan điểm này, tôi cho rằng khoản chi phí lãi vay của bạn phải được chấp nhận hết theo nguyên tắc tại Điều 16 Khoản 1, điểm a,

Trên đây là một số nội dung chuyên môn tôi muốn chia sẻ với bạn qua câu hỏi của bạn đặt ra, xin cám ơn bạn.

Hình 7

Phóng viên: Xin cám ơn ông rất nhiều !

Nếu còn bất kỳ thắc mắc gì, liên hệ ngay với chúng tôi (qua Số đt: 0944119770 Mr.Điển_0374688916 Mr.Thắng) hoặc gởi câu hỏi tại mục "Liên hệ" của Website này để được hỗ trợ và giải thích sớm nhất.

Trân trọng cảm ơn !

Nhóm Biên soạn Công ty Đại lý Kế toán thuế An Đức

BẢN TIN-KIẾN THỨC khác

- Cách xác định giao dịch liên kết trong kê khai thuế(24/04/2024)

- Chi phí hợp lý đối với hàng hóa không có hóa đơn đầu vào(24/04/2024)

- 9 kinh nghiệm kê khai thuế GTGT khi có sai sót(23/04/2024)

- 7 nguyên tắc cần lưu ý khi nộp tạm Báo cáo tài chính năm(31/03/2024)

- Xử Lý Trường hợp chuyển tiền Từ Tài khoản Cá nhân Sang Tài khoản Công ty và Ngược lại(15/02/2024)

- Không xử phạt vi phạm hành chính về thuế, hóa đơn khi Cổng thông tin điện tử Tổng cục Thuế bị lỗi(15/02/2024)

- Hướng dẫn Hộ kinh doanh làm sổ sách kế toán theo thông tư 88/2021/TT-BTC(01/02/2024)