BẢN TIN-KIẾN THỨC

Thống kê truy cập

- Đang truy cập: 4

- Trong ngày: 111

- Hôm qua: 219

- Tổng truy cập: 115416

- Truy cập nhiều nhất: 659

Một doanh nghiệp nên vay bao nhiêu tiền ?

Hai nhà nghiên cứu Modigliani và Miller đã xây dựng lên Lý thuyết MM, trong đó hai ông cho rằng trong các thị trường vốn hoàn hảo thì chính sách cổ tức và các quyết định tài trợ là không quan trọng, không ảnh hưởng đến giá trị doanh nghiệp. Vì vậy chính sách nợ không được đặt thành vấn đề. Tuy nhiên trong thực tế thì không phải là như vậy, việc áp dụng một chính sách nợ như thế nào để tối đa hóa giá trị doanh nghiệp, tối ưu hóa hoạt động của doanh nghiệp luôn làm đau đầu các Giám đốc Tài chính.

Chúng ta sẽ xem xét các khía cạnh mà Lý thuyết MM chưa đề cập đến. Đó là thuế, chi phí phá sản doanh nghiệp, chi phí kiệt quệ tài chính; là mâu thuẫn quyền lợi có thể có giữa những người nắm giữ chứng khoán của doanh nghiệp hay các vấn đề về thông tin bất cân xứng, trật tự phân hạng khi doanh nghiệp xác định nguồn vốn tài trợ và các tác động kích thích của đòn bẩy tài chính đối với các quyết định đầu tư và chi trả cổ tức của ban điều hành.

Trước tiên chúng ta sẽ xem xét yếu tố thuế, mà trực tiếp nhất đối với doanh nghiệp chính là thuế thu nhập doanh nghiệp. Chúng ta sẽ kết hợp các hiểu biết về lý thuyết của MM với các tác động của thuế, chi phí phá sản và khánh kiệt tài chính cùng với nhiều yếu tố khác để trên cơ sở đó công nhận rằng chính sách nợ có tác động nhất định đến giá trị doanh nghiệp.

THUẾ THU NHẬP DOANH NGHIỆP:

Ở nhiều quốc gia trên thế giới đều có điểm chung là tài trợ nợ có một lợi thế quan trọng. Lãi của việc vay nợ (hoặc chứng khoán nợ) mà một công ty chi trả là một chi phí được khấu trừ thuế.

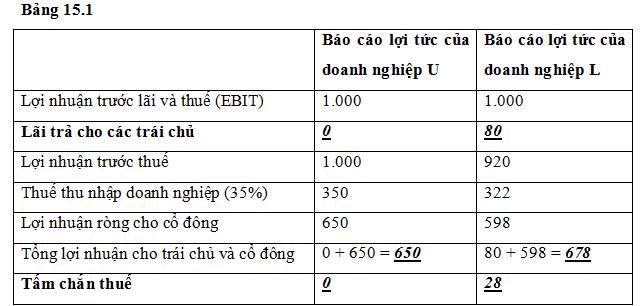

Ví dụ bảng 15.1 cho thấy báo cáo lợi tức đơn giản của 2 doanh nghiệp U và L, doanh nghiệp U không vay nợ và doanh nghiệp L vay $1.000 lãi suất 8%, thuế suất thuế thu nhập doanh nghiệp là 35%. Doanh nghiệp L nộp thuế ít hơn của U là $28. Đây là lá chắn thuế do khoản nợ vay của L. Điều này có nghĩa là, tổng lợi nhuận mà L có thể dùng để trả cho các trái chủ và cổ đông tăng lên một lượng bằng $28

Các tấm chắn thuế có thể là các tài sản có giá trị. Giả dụ nợ của L là cố định và vĩnh viễn, thì L sẽ có dòng tiền cố định là $28/năm. Các tấm chắn thuế này phụ thuộc vào thuế suất do nhà nước quy định và khả năng đạt được lợi nhuận để chi trả lãi hay hiệu quả hoạt động kinh doanh của doanh nghiệp.

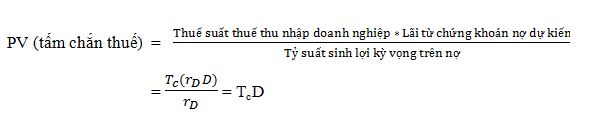

Với giả định, hiện giá tấm chắn thuế (PV) độc lập với tỷ suất sinh lợi từ nợ rD được tính bằng thuế suất thuế thu nhập doanh nghiệp (Tc) nhân với số nợ vay (D)

PV (tấm chắn thuế) sẽ thấp hơn nếu doanh nghiệp không dự định vay vĩnh viễn, hay nếu doanh nghiệp không thể có khả năng sử dụng các tấm chắn thuế trong tương lai.

Tấm chắn thuế lãi từ chứng khoán nợ đóng góp thế nào vào giá trị vốn cổ phần của cổ đông:

Định đề I của MM.

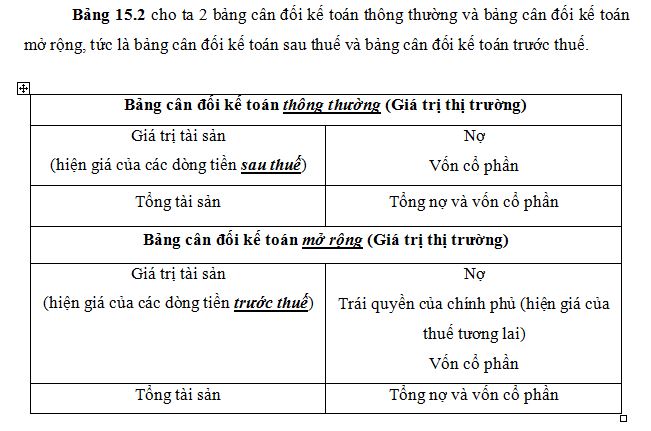

Ta thấy tấm chắn thuế đã được tạo ra từ việc sử dụng nợ, nhưng nó đóng vai trò gì trong bảng cân đối kế toán? Giả định rằng toàn bộ tài sản của doanh nghiệp không thay đổi nghĩa là khi thêm $1 nợ thì bớt $1 cổ phần.

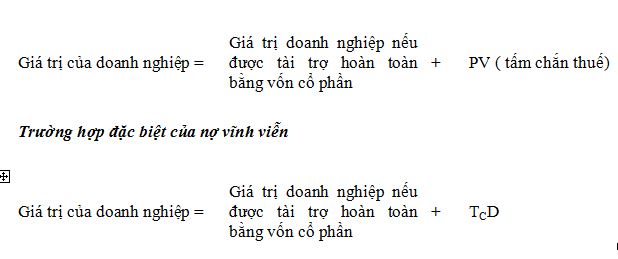

Nhưng thực ra còn tồn tại một phần thứ ba đó là phần của chính phủ. Bất cứ điều gì doanh nghiệp có thể làm để giảm bớt kích thước phần của chính phủ rõ ràng làm cho các cổ đông có lợi hơn. Mục tiêu của doanh nghiệp chính là làm giảm phần nghĩa vụ thuế (trái quyền của chính phủ) ở phần nguồn vốn của doanh nghiệp để làm tăng giá trị cho các cổ đông. Và điều mà doanh nghiệp có thể làm là vay nợ để tăng dòng tiền cho cái trái chủ lẫn cổ đông. Giá trị sau thuế của doanh nghiệp tăng lên một khoản bằng hiện giá PV (tấm chắn thuế).

Sắp xếp lại cấu trúc vốn của Merck:

Chúng ta xem ví dụ của Merck trước và sau khi vay nợ để mua lại cổ phần để làm rõ hơn phần lý thuyết trên

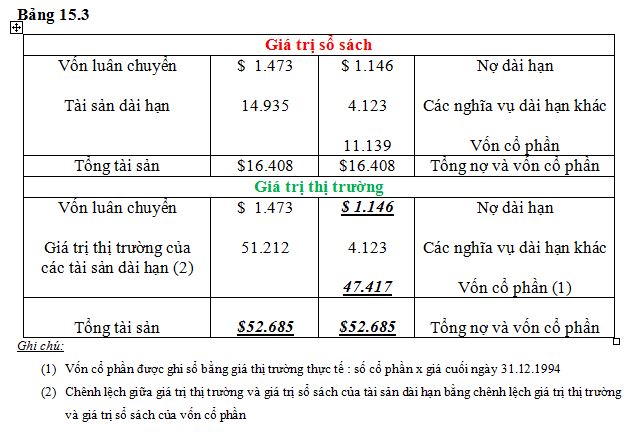

Bảng 15.3a: Bảng cân đối kế toán đơn giản ngày 31.12.1994 như sau:

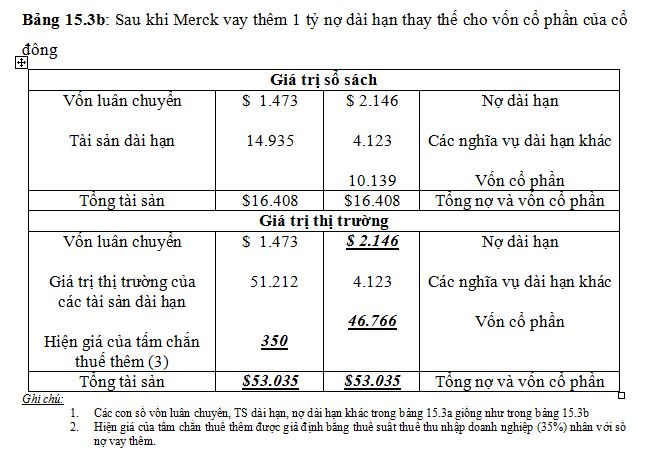

Nhìn vào bảng 15.3b cho thấy giá trị thị trường của tổng tài sản đã tăng thêm $350. Và khi Merck dùng $1.000 nợ vay để mua lại $1.000 vốn cổ phần thì trên bảng cân đối kế toán mở rộng phần vốn cố phần chỉ sụt giảm $650 (46.766 - 47.416). Vì vậy các cổ đông của Merck phải được lãi $350.

MM và thuế:

Qua ví dụ trên ta có thể thêm vào định đề I của MM khi có sự xuất hiện của thuế thu nhập doanh nghiệp, như sau:

Còn nữa ...